[AKTUALIZACJA] Matryca ceny ważonej ryzykiem, czyli jak banki patrzą na Klienta?

W chwili obecnej w Polsce jest ponad 15 mln kredytobiorców. Część z nich posiada więcej niż jedno zobowiązanie. Klienci mają różne kredyty – hipoteczne, gotówkowe, samochodowe, w ROR oraz karty kredytowe. Każdy z tych produktów różni się nie tylko konstrukcją, która wynika z celu, na realizację którego kredyt został wzięty, ale również ceną. Co ma wpływ na cenę? Jak banki patrzą na Klienta? Co powoduje, że dwóch różnych Klientów w tym samym banku i tym samym produkcie może dostać różne oferty?

Spis treści

Matryca ceny ważonej ryzykiem

Banki na Klienta w kontekście budowania dla niego oferty patrzą przez pryzmat ryzyka, które ten Klient wnosi do portfela banku. Ryzyka niespłacenia kredytu, ale również ryzyka spłacania zobowiązania w sposób nieterminowy. Im to ryzyko większe, tym też cena dla konsumenta będzie większa. Spójrzmy na przykłady.

Przykład 1

Do banku przychodzą Klienci. Małżeństwo z jednym dzieckiem. Łączne dochody ich gospodarstwa domowego wynoszą 14 000 miesięcznie i pochodzą z dwóch umów o pracę na czas nieokreślony. Mają łącznie 6 tysięcy kosztów na które składają się m.in. koszty wynajmu mieszkania oraz rata kredytu za samochód w wysokości 1 000 PLN. Klienci planują zakup nieruchomości w postaci domu jednorodzinnego, który kosztuje 500 000 PLN. Posiadają 100 000 PLN własnych oszczędności które mogą przeznaczyć jako wkład własny. Klienci rozpoczynają proces wnioskowania o kredyt hipoteczny.

Co sprawdzi bank w procesie oceny zdolności kredytowej? Trzy podstawowe elementy. Po pierwsze, czy Klientów stać na zaciągnięcie zobowiązania, czyli czy z comiesięcznych dochodów będą w stanie bieżąco płacić raty. Tutaj instytucja zweryfikuje również źródło dochodów oraz ich stabilność. Na pewno dla banku lepszy będzie Klient z umową o prace na czas nieokreślony, niż Klient prowadzący jednoosobową działalność gospodarczą. Po drugie, bank sprawdzi wysokość innych zobowiązań Klienta oraz zweryfikuje jak Klienci je spłacają. Sprawdzi zatem, oczywiście za zgodą Klienta do raportu Biura Informacji Kredytowej i przeanalizuje dostępne tam dane. Jeżeli Klient pozytywnie przejdzie przez dwa pierwsze etapy oceny bank sprawdzi nieruchomości, którą Klient chce kupić. Zweryfikuje jej stan prawny, wartość oraz oceni, czy nieruchomość spełnia wszystkie kryteria, aby stanowić zabezpieczenie tego kredytu. Bank sprawdzi również jaki będzie stosunek wysokości wkładu własnego Klienta do wartości nieruchomości.

Co w kontekście tych trzech etapów oceny bank powie o naszych przykładowych Klientach? Dochód mają wystarczający, wręcz ponadstandardowy, więc bank na pewno stwierdzi, że będzie ich stać na spłatę tego kredytu. Powiedzieliśmy, że Klienci mają jeden kredyt – bank sprawdził raporty, płacą terminowo. Bank zweryfikował nieruchomości i stwierdził, że może zostać zabezpieczeniem kredytu. Instytucja poświadczyła, że wysokość wkładu własnego Klienta wynosi 20%. Co zatem z ceną? Klient, który posiada ponadstandardowe dochody, dobrze płaci swoje bieżące zobowiązania i posiada 20% wkładu własnego w obecnych standardach rynkowych zostanie zakwalifikowany do otrzymania najlepszej możliwej oferty. Ryzyko dla banku związanie z niespłaceniem kredytu lub spłacaniem go w sposób nieterminowy będzie bowiem niewielkie. Jeżeli zatem narysujemy sobie prostą matrycę, na której na jednej linii będzie ryzyko, a na drugiej cena to zarówno w przypadku ryzyka jak i ceny będziemy mogli Klienta umieścić blisko punktu „0”.

Przykład 2

Pozostajemy w tym samym banku. Również do banku przychodzi małżeństwo z jednym dzieckiem. Różnica jest jednak taka, że łączna wysokość miesięcznych dochodów Klientów wynosi 9 000 PLN. Klienci wnioskują o kredyt hipoteczny na zakup podobnej nieruchomości – domu o wartości 500 000 PLN. Tu pojawia się druga różnica – posiadają tylko 50 000 PLN wkładu własnego. Reszta pozostaje bez zmian – mają łącznie 6 tysięcy kosztów w tym rata kredytu za samochód w wysokości 1 000 PLN.

Bank dokonuje oceny. W analizie dochodu stwierdzi, że nie jest ponadprzeciętny, ale wystarczający, aby spłacać ratę. W analizie zobowiązań bank dojdzie do wniosku, że wysokość kredytów posiadanych jest adekwatna do sytuacji finansowej Klienta, a raty spłaca w terminie. W analizie nieruchomości, bank uzna, że może przyjąć ją jako zabezpieczenie, a posiadany wkład własny mieści się wymaganych minimach. Mówiąc krótko, bank przyzna kredyt naszym Klientom. Pytanie tylko, na jakich warunkach? Ryzyko dla banku będzie wyższe niż w przykładzie nr 1 ponieważ Klient jest mniej zamożny oraz wnosi niższy wkład własny. W związku z tym, bank wyceni ryzyko drożej niż naszej pierwszej rodzinie i zaproponuje wyższą cenę.

Przykład 3

Małżeństwo z przykładu pierwszego sfinalizowało zakup nieruchomości. Minęło pół roku i stwierdzili, że fajnie byłoby pojechać na jakieś super wakacje – cztery tygodnie dookoła świata. Niestety, całe posiadane oszczędności wydali na zakup i remont domu. Muszą zatem po raz kolejny zgłosić się do banku, z prośbą o udzielenie kredytu. Składają wniosek o kredyt na 50 000 PLN. Nie będzie już to jednak kredyt hipoteczny, ponieważ nie służy zakupowi nieruchomości.

Standardowo w takich przypadkach wnioskuje się o kredyt gotówkowy, czyli niezabezpieczony kredyt, z którego środki finansowe Klient może przeznaczyć na dowolny cel. Jak bank podejdzie do weryfikacji zdolności kredytowej Klienta? Oczywiście sprawdzi czy Klienta będzie stać na spłatę, czyli jaki ma dochód i jak stabilny oraz zweryfikuje ile Klient ma kredytów i jak je płaci. W tym przypadku nadal mamy Klienta o ponadprzeciętnym dochodzie, więc z możliwością spłaty nie powinno być problemów. W kontekście zobowązań miesięczny, nie będzie już to Klient, który ma 1 000 PLN raty jak w pierwszym przykładzie. Klienci posiadają szacunkowo ok 3 000 PLN miesięcznych rat ponieważ doszedł kredyt hipoteczny. Nie mniej jednak ta wartość to zaledwie ok. 20% ich miesięcznych dochodów, więc bank nie powinien mieć problemu z udzieleniem im kolejnego kredytu, zakładając oczywiście, że małżeństwo spłaca zobowiązania terminowo.

Jaką ofertę cenową przedstawi bank? Na pewno będzie ona droższa niż przykładzie pierwszym, ponieważ nie będzie tu zabezpieczenia w postaci nieruchomości. Z tego samego powodu będzie ona również droższa niż w przypadku 2. Bank zawsze lepiej wyceni kredyt hipoteczny właśnie ze względu na zabezpieczenie na nieruchomości. Tu mówimy o kredycie niezabezpieczony. Jedyną gwarancją dla Banku odzyskania pieniędzy są wysokie dochody Klienta. Te dziś są, ale jutro może ich nie być. Ponadto bank w kredycie gotówkowym nie ma kontroli nad celem wydatkowania pieniędzy. Klient zatem może wydać je na wszystko.

Czy bank sfinansuje każdego Klienta?

Apetyt na ryzyko banku oczywiście jest ograniczony. Oznacza to, że bank nie da finansowania każdemu. Jeżeli Klient nie udokumentuje, że jest w stanie spłacać przyszłe zobowiązanie terminowo lub nie posiada dobrej kultury płatniczej uwidocznionej w raporcie Biura Informacji Kredytowej, to bank zawsze może stwierdzić, że ryzyko udzielenia kredytu jest zbyt duże.

Bank jest instytucją ściśle regulowaną – podlega nadzorowi Komisji Nadzoru Finansowego, a w procesach związanych z oceną ryzyka obowiązują go ustawy takie jak Ustawa prawo bankowe, Ustawa o kredycie hipotecznym czy ustawa o kredycie konsumenckim. Szczególnie ta pierwsza bardzo mocno reguluje kwestie związane z oceną ryzyka kredytowego i np. obliguje banki do brania pod uwagę w procesach oceny zdolności tylko dane, które można udokumentować. Bank zatem interesuje tylko nasz oficjalny dochód. Bank też nie będzie brał pod uwagę dochodów takich jak np. 500+. I to też jest jeden z powodów, dla których nie każdy dostanie finansowanie w banku: albo ryzyko będzie za wysokie albo regulacje nie pozwolą bankowi na udzielenie kredytu. To że Klient nie dostanie w Banku, nie oznacza oczywiście, że nigdzie nie dostanie. Tam, gdzie bank nie jest w stanie udzielić finansowania, wkracza rynek pozabankowy.

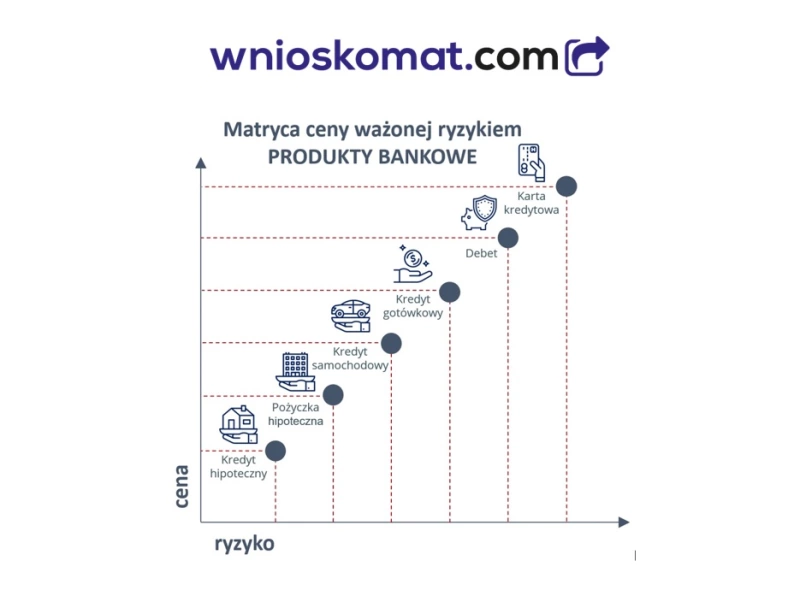

Jak produkty bankowe plasują się na matrycy ceny ważonej ryzykiem?

Z powyższych informacji można wyczytać, że cena, którą Klient zapłaci za pieniądze w banku, czyli ryzyko, które niesie dla instytucji udzielenie danego zobowiązania uzależnione jest od dwóch podstawowych czynników – czynnika oceny zdolności Klienta, na który składa się analiza jego dochodu oraz jego zobowiązań, oraz celu na który zaciąga kredyt i co za tym idzie zabezpieczenia kredytu lub jego braku. Dlatego też, produkty bankowe zostały podzielone na pewne kategorie, które właśnie odzwierciedlają ten drugi parametr ryzyka.

Tym sposobem, kredytem najbezpieczniejszym dla banku będzie kredyt hipoteczny. Bank wie, że pieniądze zostaną przeznaczone na zakup nieruchomości i zabezpieczy się na tejże. Drugim w kolejności produktem będzie pożyczka hipoteczna. Trochę inna konstrukcja niż kredyt hipoteczny, ponieważ w przypadku pożyczki bank daje Klientowi pieniądze na dowolny cel, ale zabezpiecza się na nieruchomości. Jeżeli Klient planuje zakup samochodu, może skorzystać z kredytu samochodowego. Ten produkt będzie na naszej matrycy trzecim pod względem ryzyka. Nadal jest to kredyt zabezpieczony, przy czym nie na nieruchomości, a na pojeździe. Pojazd oczywiście szybciej traci na wartości niż nieruchomość, dlatego też ryzyko będzie większe.

Jeżeli planuje zrealizować dowolny cel konsumpcyjny najczęściej biorę kredyt gotówkowy. Ten najczęściej jest niezabezpieczony, stąd wyższa cena. Dowolny cel mogę również zrealizować robiąc tzw. debet w rachunku, oczywiście za zgodą banku. Bank daje mi tzw. limit do którego mogę przekroczyć środki na ROR. Dlaczego tu ryzyko dla banku będzie wyższe? Każdy z 4 wymienionych przed chwilą kredytów będzie kredytem z tzw. ratą annuitetową, czyli kapitałowo-odsetkową. Oznacza to, że w każdej racie spłacam i kapitał i odsetki, czyli w określonym przez umowę czasie oddam do banku całość zobowiązania.

W przypadku debetu w ROR bank zobliguje mnie tylko do płacenia odsetek, od zadłużenia z którego w danym momencie korzystam. Jeżeli zatem będę płacił odsetki w terminie, ale kapitału nie będę spłacał nic się nie stanie – jedynie nie będzie się zmniejszało moje zadłużenie w stosunku do banku co oznacza, że teoretycznie zobowiązanie może mi towarzyszyć całe życie. No i jest jeszcze karta kredytowa, jako ostatnia kategoria produktu. Znów konstrukcja inna od pozostałych, gdzie Klient otrzymuje możliwość korzystania w obrocie bezgotówkowym z wydzielonych zasobów banku za darmo w określonym czasie. Jeżeli zatem wydaje pieniądze z karty, a następnie zwracam je w ustalonym terminie – nic się nie dzieje, faktycznie korzystam z nich za darmo. Jeżeli natomiast nie spłacę karty, bank zacznie naliczać mi odsetki od kapitału, z którego korzystam. Zasada jest taka, że w każdym terminie wymaganej płatności zostanę poproszony o uregulowanie co najmniej 5% kwoty mojego zadłużenia na karcie kredytowej. Taka konstrukcja znów zwiększa ryzyko dla banku.

Zaktualizowano:

Dodano:

Czy ten artykuł był pomocny?

Ocena / gł.Artykuły powiązane

Czym jest zdolność kredytowa?

Czy dostanę kredyt gotówkowy przy moich zarobkach i wydatkach? To dość częste pytanie klientów, którzy zastanawiają się, czy mają szanse na otrzymanie kredytu gotówkowego. Z tego artykułu dowiesz się: co to jest zdolność kredytowa oraz skąd się bierze zdolność kredytowa i dlaczego jest taka waż(...)

Czytaj więcejCo to jest LTV? Jak się liczy LTV?

Każdy kto brał kiedyś kredyt hipoteczny, spotkał się z pojęciem LTV. Od wysokości LTV zależy bowiem m.in. to, na jakich warunkach otrzymam kredyt. Jakie jest rozszerzenie skrótu? Czym jest LTV? Ile musi wynosić współczynnik, aby Klient otrzymał kredyt hipoteczny? Z tego artykułu dowiesz się: (...)

Czytaj więcej