Prowizja w kredycie hipotecznym - czy jest zawsze?

W kredycie hipotecznym oprócz oprocentowania będzie wskazanych jeszcze ponad 10 opłat około kredytowych. Prowizja, ubezpieczenie pomostowe, opłata za wycenę nieruchomości to tylko kilka przykładów kosztów, które będziemy musieli ponieść. Dziś przyjrzymy się prowizji, która m.in. składa się na całkowity koszt kredytu hipotecznego.

Z tego artykułu dowiesz się:

- czym jest prowizja w kredycie hipotecznym,

- ile może wynieść prowizja kredytu mieszkaniowego,

- czy lepsza jest oferta kredytu hipotecznego z prowizją czy bez prowizji.

Spis treści

- Prowizja w kredycie hipotecznym jedną z podstawowych opłat

- Rodzaje prowizji kredytowych

- Na co idzie prowizja?

- Prowizja kredyt hipoteczny – ile wynosi?

- Czy prowizję można negocjować?

- Otrzymałem dwie oferty, jedna z prowizją druga bez

- Przykład różnych ofert w tym samym banku

- Która oferta będzie lepsza?

- Co wybrać? – czyli analiza wyników przykładu

- Zwrot prowizji - czy to jest możliwe?

Prowizja w kredycie hipotecznym jedną z podstawowych opłat

Oprócz oprocentowania kredytu, prowizja będzie jedną z podstawowych opłat w kredycie hipotecznym. Bank będzie wymagał jej zapłaty w gotówce lub da nam możliwość jej skredytowania. Jeżeli płacimy prowizję w gotówce, będziemy mieli posiadać na koncie w banku wymaganą kwotę prowizji. Pracownik banku poprosi nas o podpisanie dyspozycji potrącenia z naszego ROR ustalonej kwoty. W następstwie bank jeszcze przed uruchomieniem kredytu pobierze prowizję z naszego rachunku. W przypadku kredytowania prowizji kwota naszego zobowiązania zostanie powiększona o jej wysokość. W momencie wypłaty kredytu w ramach dyspozycji część środków zostanie uruchomiona na pokrycie jej wysokości.

WARTO WIEDZIEĆ

Wielu klientów szukając ofert kredytu hipotecznego przede wszystkim skupia się na tym, ile wynosi Rzeczywista Roczna Stopa Oprocentowania. Warto jednak zawsze pamiętać także o tym, że w ramach kosztów kredytu, które ponosimy jako klienci bank pobiera prowizję. Jej konkretna wysokość jest jawna i dostępna w informacjach banku dla kredytobiorcy.

Rodzaje prowizji kredytowych

Prowizja kredytu może zostać naliczona w różnym momencie, w związku z tym można mówić o paru różnych rodzajach prowizji:

- prowizja za udzielenie kredytu hipotecznego - naliczana jest w momencie zawarcia umowy kredytowej, wynosi ok. 2-3% (prowizja za udzielenie kredytu gotówkowego jest znacznie wyższa),

- prowizja za wcześniejszą spłatę kredytu - jest to koszt, który ponosi klient, w momencie gdy zdecyduje się on całkowicie lub częściowo wcześniej spłacić kredytu hipoteczny,

- prowizja za rozpatrzenie wniosku kredytowego - występuje najczęściej przy kredytach dla przedsiębiorców i może wynosić nawet kilkaset złotych.

Jak widać, prowizja kredytu hipotecznego może zostać naliczona w bardzo różnym momencie i wynosić od 0% do kilku procent wartości zobowiązania.

Na co idzie prowizja?

Prowizja jest czymś w rodzaju opłaty za pokrycie kosztów operacyjnych banku. Bank, aby przeprocesować nasz wniosek o kredyt hipoteczny, musiał ponieść koszty weryfikacji w bazach, analityka, który sprawdzał naszą zdolność kredytową, osoby, która prowadziła nas przez cały proces sprzedaży i najpewniej otrzyma wynagrodzenie dodatkowe z tytułu zamknięcia z nami transakcji kredytowej. Te wszystkie koszty bank skompensuje sobie prowizją, której zapłata nie rozciąga się na długi okres, tylko odbywa się tu i teraz.

Prowizja kredyt hipoteczny – ile wynosi?

Wysokość prowizji w kredycie hipotecznym uzależniona jest od konkretnej oferty oraz banku, w którym wnioskujemy o kredyt mieszkaniowy. Najczęściej prowizja za udzielenie kredytu będzie się wahała w zakresach 1 – 2,5% od kwoty przyznanego kredytu. Jeżeli zatem Klient bierze 300 000 PLN kredytu, a prowizja wynosi 1,5% to bank potrąci nam 4500 PLN. Procent prowizji nie robi wielkiego wrażenia, ale jak policzymy go od kwoty kredytu może się okazać, że prowizja będzie stanowiła nie małą sumę. Jeżeli bank będzie wymagał jej zapłaty w gotówce musimy liczyć się z potrzebą posiadania dodatkowego kapitału, poza wymaganym wkładem własnym.

|

BANK |

MAKSYMALNA KWOTA KREDYTU |

MAKSYMALNY OKRES SPŁATY |

|

|

|

1 000 000 PLN |

30 lat |

KONTAKT Z AGENTEM |

|

|

1 000 000 PLN |

30 lat |

KONTAKT Z AGENTEM |

|

|

1 000 000 PLN |

30 lat |

KONTAKT Z AGENTEM |

Czy prowizję można negocjować?

Bank sprawdza ryzyko transakcji na każdym Kliencie. Zawsze w portfelu banku będzie grupa scoringowa, na której bankowi zależy. Dla takich Klientów, bank może być skłonny do negocjacji parametrów kredytu. Zdarza się to jednak nie zawsze i ustalane jest indywidualnie. Wnioskując o kredyt nie możemy zatem zakładać, że bank będzie chętny do zmiany parametrów i dostosowania ich do naszych oczekiwań.

Otrzymałem dwie oferty, jedna z prowizją druga bez

Sytuacja, w której bank przedstawia nam dwie oferty kredytu hipotecznego jest możliwa. Bank bowiem w ramach oferty tworzy różne struktury opłat, które ubiera w nazwy marketingowe i następnie proponuje Klientom. Oferty będą różnić się kluczowymi parametrami, a konsument będzie mógł wybrać tą, która najlepiej odwołuje się do jego możliwości finansowych i potrzeb. Różnica w ofercie może wynikać np. z tego, że jedna będzie miała prowizję, a w drugiej prowizja będzie wynosiła 0 %. Oczywiście, bank nie da nic za darmo – oferta z prowizją 0% będzie miała wyższe oprocentowanie.

Prześledźmy to na przykładzie.

Przykład różnych ofert w tym samym banku

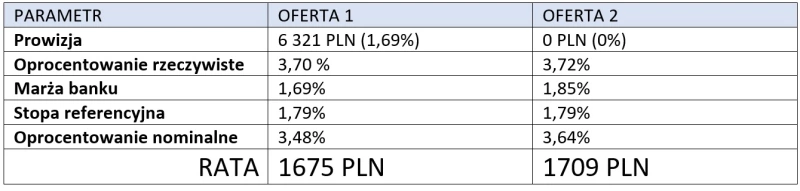

Jako model do analizy posłuży nam oferta przedstawiona pewnemu Klientowi przez bank ING. Klient wnioskuje o kredyt w wysokości 374 000 PLN na okres 30 lat na zakup nieruchomości o wartości 555 000 PLN. Posiada zatem 33 % wkładu własnego, czyli 181 000 PLN. Klient otrzymał następujący wybór:

Która oferta będzie lepsza?

W pierwszej ofercie Klient zapłaci prowizję, ale będzie miał niższą marże, co za tym idzie niższe oprocentowanie i niższą ratę. Klient musi prowizję zapłacić w gotówce, czyli nie może zostać skredytowana. W ofercie numer 2 nie ma prowizji, ale za to rata jest wyższa. Jak podejść do analizy korzystności każdej z ofert?

Krok 1 – Czy posiadam ponad 6 tyś PLN w gotówce?

Po pierwsze powinniśmy zadać sobie pytanie – czy posiadamy wystarczającą gotówkę, aby zapłacić prowizję. Jeśli nie, nie ma potrzeby wykonywania dalszej analizy. Musimy skorzystać z oferty nr. 2. Jeżeli natomiast mamy pieniądze, warto przejść do następnego kroku.

Krok 2 - Weryfikacja różnicy w racie

W drugim kroku powinniśmy policzyć różnicę w racie. W tym celu wystarczy odjąć ratę niższą od wyższej – 1709 PLN – 1675 PLN daje nam kwotę 34 PLN. To oczywiście różnica miesięczna, aby sprawdzić jej wysokość za cały okres mnożymy 34 PLN razy ilość rat – 34 PLN x 360 = 12 240 PLN. Wniosek: w całym okresie kredytu zapłacimy ponad 12 000 PLN więcej niż gdybyśmy dziś zapłacili prowizję gotówką. Można zatem śmiało stwierdzić, że bank odbija sobie prowizję z nawiązką w takiej wysokości, jak gdyby prowizję nam po prostu skredytował.

Krok 3 – Poszukiwanie alternatywy

Na samym końcu, przed podjęciem decyzji, zastanówmy się czy istnieje ścieżka alternatywna. W tym przypadku istnieje – posiadając gotówkę, możemy wziąć mniejszy kredyt – wybieramy zatem ofertę nr. 2, ale bierzemy kwotę niższą o 6 321 PLN -czyli wysokość prowizji, którą zapłacilibyśmy w opcji nr. 1. Ile będzie wynosić rata? Rata dla kredytu tej wysokości będzie wynosić 1680 PLN. W prawdzie jest to o 5 PLN więcej niż w opcji nr. 1, ale saldo zadłużenie będzie na starcie o ponad 6 tysięcy niższe. To dobra opcja szczególnie dla osób, które planują spłacić kredyt przed terminem.

Co wybrać? – czyli analiza wyników przykładu

Jak nie mamy gotówkę na opłacenie prowizji – wybór jest prosty, oferta nr. 1. Jeżeli mamy gotówkę, ale planujemy wcześniejszą spłatę kredytu warto wybrać opcję nr. 2, ale wziąć mniejszy kredyt o wysokość prowizji. Jeżeli mamy gotówkę, nie planujemy wcześniejszej spłaty musimy się zastanowić – czy wolimy mieć nadal gotówkę, ale w perspektywie całego kredytu zapłacić w ratach więcej, czy jednak wolimy dziś zapłacić prowizję.

Zwrot prowizji - czy to jest możliwe?

Wielu klientów pyta o to, czy możliwy jest zwrot prowizji przez bank. Otóż do takiej sytuacji może jak najbardziej dojść wtedy, kiedy klient dokona wcześniejszej spłaty kredytu. Bank wówczas ma obowiązek nie tylko zwrócić prowizję, ale też innych kosztów, np. z tytułu wykupionego ubezpieczenia. Należy jednak pamiętać, że niektórych przypadkach prowizja zostanie wprawdzie zwrócona, lecz zostanie naliczona prowizja za wcześniejszą spłatę kredytu.

CIEKAWOSTKA

Przeglądając oferty kredytów gotówkowych nie warto sugerować się wysokością prowizji, znaną z zaciągniętego już kiedyś zobowiązania z zabezpieczeniem. Tak się bowiem składa, że kredyty hipoteczne posiadają prowizje nawet kilkakrotnie niższe w ujęciu procentowym w stosunku do całej kwoty zobowiązania niż kredyty gotówkowe.

Dodano:

Czy ten artykuł był pomocny?

Ocena / gł.Artykuły powiązane

Proces w kredycie hipotecznym, czyli kilka kroków do własnego "m"

Jako Klienci mamy wiele możliwości wyboru rodzajów nieruchomości wybierając spośród: bloków mieszkalnych, przestronnych apartamentów, domów wolnostojących czy w zabudowie szeregowej. Każda z tych nieruchomości może pochodzić z rynku pierwotnego np. od dewelopera czy też wtórnego (kupno nieruchomości(...)

Czytaj więcejKredyt hipoteczny na budowę domu

Spośród kilku celów przy kredycie hipotecznym możemy wyróżnić jeden z częściej finasnowanych tzn. kredyt na budowę domu. Ten produkt finansowy figuruje także pod nazwą: kredyt budowlano-hipoteczny. Choć nazwa w pewnym stopniu brzmi podobnie, to jednak ten produkt różni się nieco od standardowego kre(...)

Czytaj więcej